El indicador adelantado del estrés de los prestatarios aumenta al ritmo de la subida de los tipos de interés

20 de abril de 2023

- La tasa de rechazo de las domiciliaciones bancarias (cuyo acrónimo en inglés es DDR, Direct Debit Rejection) es un indicador adelantado de la tensión de los prestatarios hipotecarios que venimos observando recientemente en nuestras carteras bajo gestión, y que puede ser utilizada para predecir los niveles de tensión generales del mercado.

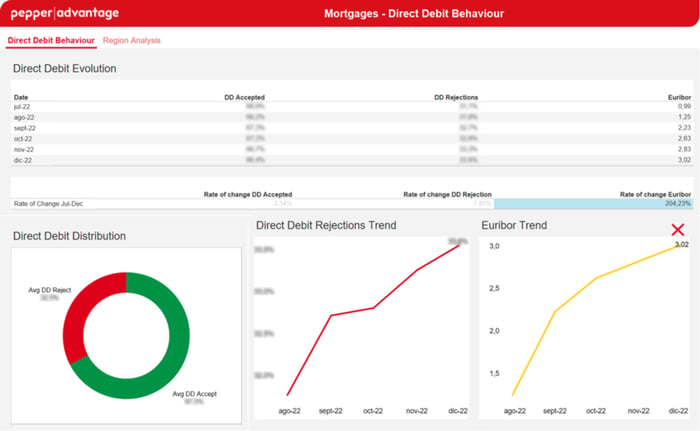

- Durante los últimos seis meses de 2022, los DDR aumentaron un 7,85% en todas nuestras carteras hipotecarias españolas, una tendencia que se correlaciona directamente con las subidas del Euribor.

- Aprovechando la monitorización contínua de los datos de nuestras carteras en gerstión, nuestro análisis sugiere que se produjo un aumento medio mensual del DDR del 0,6% por cada subida de los tipos de interés del BCE de 50 puntos básicos en el segundo semestre de 2022. Es importante señalar que el estrés de los prestatarios ha aumentado históricamente de forma exponencial, no lineal, a medida que los tipos han ido subiendo durante este periodo.

En noviembre, observamos signos iniciales de tensión en nuestra cartera de préstamos no garantizados. Analizamos el aumento de las DDRs en España y el Reino Unido, utilizando datos en tiempo real para identificar áreas de posible preocupación y desarrollar soluciones útiles para los prestatarios. Entonces, vimos que los reembolsos hipotecarios en general se mantenían estables, pero observamos un aumento inicial de las tasas de DDR en créditos al consumo, siendo un indicador adelantado de la creciente presión para ciertas cohortes de prestatarios.

Este mes, ampliamos nuestro informe de noviembre, esta vez analizando las tendencias de los datos de DDR en nuestras carteras hipotecarias españolas de julio a diciembre de 2022 para observar, no sólo el impacto que el aumento de los tipos de interés tuvo en los prestatarios a medida que las condiciones crediticias se iban endureciendo, sino también para prever el impacto que unos tipos aún más altos podrían tener en el futuro.

España

Las tasas generales de morosidad de los préstamos que gestionamos en toda España de tipo performing (PLs), reperforming (RPLs) y sub-performing (SPLs) se mantuvieron estables a finales del año pasado. La tasa de pago media ponderada fue del 96,6%, en línea con las cifras que compartimos en noviembre, mientras que el porcentaje de préstamos con recibos con más de 90 días de retraso en el pago disminuyó ligeramente hasta el 10,3%.

Nuestros datos coinciden con las cifras del Banco de España, que en un el el informe publicado el 27 de enero de 2023 reflejaba::

Los dudosos del crédito al sector privado residente continuaron descendiendo y se situaron en septiembre de 2022 en los 43,4 mm de euros, tras caer un 3,5% en el tercer trimestre del año. [...]

Esta evolución puede verse favorecida por el apoyo de la política económica frente a los efectos de la pandemia, que ha contribuido a mejorar la capacidad depago de los acreditados, y por la gestión de las entidades de su cartera de crédito dudoso (venta de carteras, procesos de recuperación de préstamos con deterioro, etc.) [...]

En Pepper Advantage España, también estamos observando que los prestatarios españoles recurren más a sus ahorros y a otras formas de crédito sin garantía para cubrir gastos, tal como nos informan a través de nuestro centro de atención al cliente. Nuestra cartera hipotecaria en España está compuesta en su mayoría (70%) por préstamos performing y reperforming, y nuestro objetivo es hacer todo lo posible para mantener a los prestatarios al día de sus cuotas hipotecarias (más información al respecto más adelante). Por eso es tan importante hacer un seguimiento de indicadores como la DDR. Identificar los primeros signos de tensión significa que podemos ponernos en contacto con los prestatarios inmediatamente para buscar soluciones que eviten situaciones de deterioro.

Estas medidas preventivas desempeñan un papel importante a la hora de mantener las tasas de impago lo más bajas posible, pero la pregunta es: ¿durante cuánto tiempo? Las condiciones crediticias siguen endureciéndose, mientras que la incertidumbre de los mercados financieros ha aumentado drásticamente tras las crisis bancarias de Estados Unidos y Suiza.

En el mismo informe, el Banco de España declaraba:

Los resultados de la Encuesta sobre Préstamos Bancarios muestran que los criterios de concesión de créditos parecen haberse endurecido de forma generalizada durante el tercer trimestre de 2022, aunque este endurecimiento fue más agudo en el caso de los préstamos a los hogares, especialmente para la adquisición de vivienda, que registró la mayor contracción de la oferta desde 2008.

Por lo tanto, los hogares están teniendo que recurrir aún más al ahorro, mientras que los tipos de interés, el coste de la vida y la incertidumbres del mercado siguen aumentando. Además, las recientes quiebras bancarias hacen prever que la oferta de crédito se podría estrechar más de lo previsto en enero a medida que los prestamistas se replieguen, incluso si los bancos centrales no siguen aumentando los tipos de interés tan agresivamente como lo hicieron durante 2022.

La tasa de rechazo de las domiciliaciones bancarias aumentan con el Euribor

Los rechazos por domiciliación bancaria son uno de los primeros indicios de tensión de los prestatarios que surgen en nuestra cartera, y podemos utilizarlos para predecir los niveles de tensión en el mercado en general. En España, aproximadamente el 75% de todas las hipotecas tienen tipos de interés variables que se actualizan cada seis o doce meses, lo que significa que vemos los primeros signos de tensión, como el aumento de los rechazos por domiciliación bancaria, mucho antes de que veamos un aumento de los préstamos morosos. Este desfase es importante, ya que nos da margen para actuar (véase más adelante).

Si nos fijamos en la tasa de DDR de préstamos hipotecario en España durante la segunda mitad de 2022, observamos aumentos modestos pero constantes cada mes a medida que el Banco Central Europeo aumentaba los tipos de interés y, consecuentemente, las hipotecas a tipo de interés variable se actualizaban gradualmente para alinearse con su Euribor de referencia. La tasa global de DDRs durante este periodo aumentó, de media, un +2,35% en términos porcentuales de cambio absoluto.[1] Esta subida supuso durante los últimos seis meses de 2022 un aumento medio semestral del 7,85% en los DDR, una tendencia correlacionada con las subidas del Euribor:

El hecho de que la subida de los tipos de interés afecte a los prestatarios no es ninguna sorpresa; sin embargo, aprovechando nuestros datos actualizados en tiempo real, podemos llevar nuestro análisis un paso más allá y ver que se produjo un aumento medio mensual de la tasa de DDR del 0,60% por cada subida de 50 puntos básicos del tipo de interés del dinero por parte del BCE. Es importante señalar que no suponemos que exista una relación lineal entre las subidas del Euribor y los rechazos por domiciliación bancaria. Según nuestra experiencia, es probable que los DDR aumenten a un ritmo exponencial al Euribor con el tiempo, especialmente a medida que las hipotecas a tipo de interés variable se pongan al mismo nivel que el Euribor.

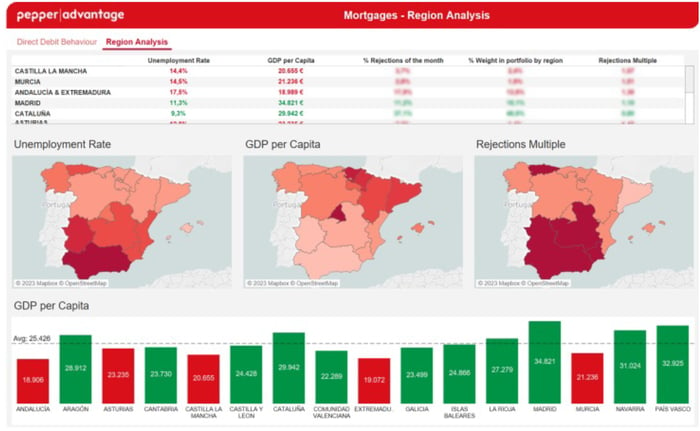

Yendo un paso más allá, y gracias a la granularidad y profundidad de datos de los que disponemos, hemos puesto en contexto nuestro análisis con la información más reciente del PIB regional y las tasas de desempleo regionales, y se puede observar que también existe una fuerte correlación entre la situación macroeconómica y la proporción de las tasas de DDR en cada región de España. Aunque es importante subrayar que correlación no equivale a causalidad, la capacidad de rastrear y analizar estos datos nos permite ver dónde podría ser más agudo el riesgo de impago de hipotecas a medida que la inflación siga superando el crecimiento del PIB:

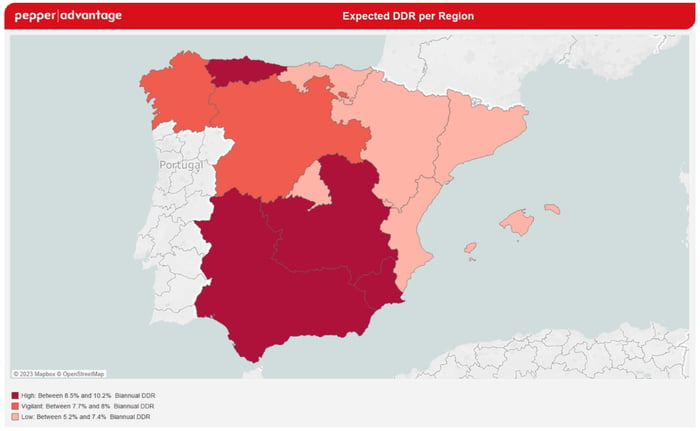

Si esta correlación se mantiene durante los próximos seis meses, podríamos esperar razonablemente que la variación de la tasas de rechazo las domiciliciaciones bancarias oscilen entre el 5,18% y el 10,2% semestralmente dependiendiendo de la región, y suponiendo que los factores macroeconómicos regionales subyacentes, como el PIB per cápita y las tasas de empleo, se van a mantener sin variaciones significativas.

En este escenario, las regiones con menor riesgo de DDR serían:

Madrid, Cataluña, País Vasco, Baleares, Comunidad Valenciana, Aragón, La Rioja y Navarra, que tendrían una tasa de DDR semestral prevista que oscilaría entre el 5,2% y el 7,4%.

Las regiones con riesgo medio serían:

Galicia y Castilla y León, con una tasa de DDR semestral prevista entre el 7,7% y el 8%.

Y las regiones de mayor riesgo serían:

Andalucía, Extremadura, Asturias, Murcia y Castilla La Mancha, que tendrían una tasa de DDR semestral esperada más alta que oscilaría entre el 8,5% y el 10,2%.

Con estos datos en la mano, Pepper Advantage puede adaptar aún más sus estrategias para apoyar e implementar estrategias de gestión específicas para a las cohortes de prestatarios que podrían estar en situación de mayor stress en función de su localización, el peso del préstamo respecto al colateral que lom garantiza (Loan to Value, LTV en su acrónimo inglés) , y/o situación laboral. Estas estrategias que estamos implementado incluyen:

1. Trabajar de manera individualizada con los prestatarios que tienen un primer rechazo de la domicilización bancaria durante el mes en curso con un plan de "promesa de pago", por el que el prestatario se compromete a pagar una cuota dentro del mes en curso.

2. Ofrecer planes de mitigación de pérdidas: soluciones temporales de gestión de deudas que se ofrecen a los prestatarios en caso de que se pongan en contacto con Pepper Advantage para solicitar ayuda.

3. Campañas de amortización suave con descuento (DPO, por sus siglas en inglés): las DPO ofrecen descuentos en los intereses, las comisiones y el principal de la deuda cuando procede para diseñar resoluciones viables con los prestatarios con el objetivo de ayudar a las personas que puedan estar pasando apuros a mantenerse al día con los pagos de la hipoteca y permanecer en sus hogares.

4. Reestructuración suave: las reestructuraciones suaves adoptan la forma de planes de pago privados que Pepper Advantage instituye junto con los prestatarios. Pepper Advantage recomendará a sus clientes que acepten medidas temporales como, por ejemplo, la suspensión de las domiciliaciones bancarias y el establecimiento de planes de pago reestructurados durante un periodo de tiempo que permita rehabilitar al prestatario.

En conjunto, estas medidas individuales forman parte de una estrategia más amplia que nos permite apoyar a los prestatarios en tiempos difíciles. Nuestros datos nos permiten detectar signos de potenciales deterioros, como el aumento de la tasa de DDR, antes que nadie, lo que significa que podemos tomar medidas e intervenir antes de que dichos problemas se traduzcan en un aumento de la morosidad. La información en tiempo real que obtenemos de nuestra plataforma de inteligencia crediticia nos permite aconsejar a nuestros clientes, ayudar a sus prestatarios y modelizar el impacto que futuros cambios de tipos de interés pueden tener en sus carteras, dónde y con qué intensidad. Estos datos resultan aún más valiosos en el actual panorama de mercados volátiles e inciertos.

En nuestro próximo artículo, analizaremos tendencias de datos similares en el mercado británico. Siga atento a nuestros análisis o suscríbase a nuestro boletín de noticias aquí.

Nota

1Porcentaje de cambio en los DDR durante un periodo de tiempo observado.

Lo más leído

Pepper Advantage gestionará los préstamos de Servicios Prescriptor y Medios de Pagos

J.C. Flowers adquiere Pepper Advantage de Pepper Global

Panorama macroeconómico del Reino Unido - Resistencia a principios de 2024 con perspectivas mixtas en el futuro

Pepper Advantage Irlanda nombra a Niall Sorohan nuevo Director General

Pepper Advantage anuncia el cierre de su adquisición por J.C. Flowers para impulsar la próxima fase de crecimiento de la empresa

Configuración de cookies