Los datos financieros del Reino Unido se hacen eco del informe de crédito Pepper Advantage, que augura un invierno difícil

01 de diciembre de 2023

Con la caída de las hojas y el anochecer, los últimos datos de Finanzas del Reino Unido y el informe de Pepper Advantage de Pepper Advantage de Pepper Advantage muestran un panorama desolador de los retos a los que se enfrenta el mercado hipotecario británico este invierno. La convergencia de estos informes señala un periodo de mayor tensión financiera tanto para los prestatarios como para los propietarios y las instituciones financieras.

El panorama actual

Los últimos datos de UK Finance revelan un aumento trimestral del 7% en las hipotecas de propietarios en mora, con las hipotecas de compra para alquiler también experimentando un aumento significativo. Esta tendencia refleja el informe de Pepper Advantage del mes pasado, en el que se ponía de manifiesto el elevado nivel de morosidad de su cartera tras la crisis financiera. Estas cifras son algo más que simples estadísticas: representan a hogares reales que se enfrentan a dificultades económicas.

El contexto macroeconómico

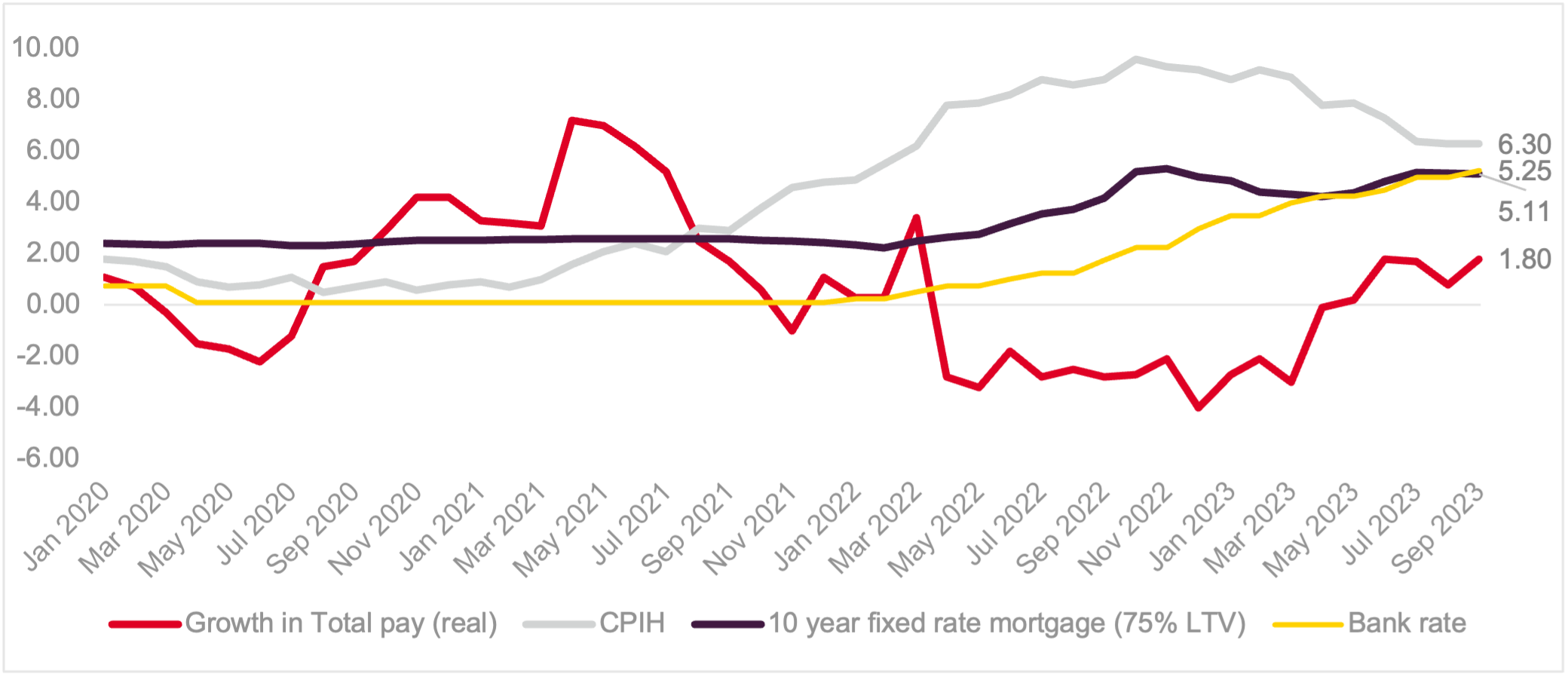

A pesar de la reciente caída de la inflación británica al 4,6%, el alivio para los prestatarios puede tardar en materializarse. Incluso con las recientes mejoras en la dinámica salarial a corto plazo, los recortes salariales reales a corto plazo, los recortes salariales reales de los dos últimos años (como puede verse en la Fig. 2) han mermado la capacidad de resistencia financiera de muchas personas, haciéndolas vulnerables incluso a pequeños cambios económicos. También hay un retraso en el impacto positivo de la caída de la inflación en los presupuestos familiares, lo que significa que muchos seguirán sintiendo el pellizco de la crisis del coste de la vida durante los próximos meses.

Las preocupaciones económicas se ven acentuadas por mensajes procedentes de eventos como el National Institute of Economic and Social Research's Perspectivas Económicas del Reino Unido Otoño 2023 Foro. La lenta recuperación de los choques distributivos y el marcado contraste en el crecimiento de los salarios reales entre los hogares con ingresos bajos y altos son alarmantes. Una mayor proporción de los ingresos que se gasta en elevados costes de energía, alimentación y vivienda agrava los retos. No se espera que los niveles de vida de algunos de los deciles de renta más bajos vuelvan a los niveles anteriores a la pandemia hasta finales de 2026. De hecho, los ingresos reales de los hogares crecen con más fuerza en 2023, pero la caída más significativa de los salarios reales se produjo para los más pobres en 2022. Esto dibuja un panorama preocupante de una lucha prolongada para los que se encuentran en los tramos de ingresos más bajos, lo que subraya la urgencia de intervenciones específicas para hacer frente a las fallas cada vez mayores de la desigualdad.

Para los titulares de hipotecas, en particular los que las obtuvieron durante el periodo de tipos bajos de 2020-2022, el entorno actual de tipos de interés sigue siendo elevado a pesar de la reciente pausa en las subidas de tipos. El siguiente gráfico muestra la posible tormenta de dificultades financieras a la que podría enfrentarse el Reino Unido en los próximos meses.

Fig. 1: Subida de los tipos hipotecarios frente a un crecimiento mínimo de la remuneración real total en un entorno de enfriamiento y alta inflación

Fuente: ONS, BoE

Cambios normativos y legislativos y sus implicaciones

Además de los retos que plantea la actual coyuntura económica, los recientes cambios legislativos, como las nuevas normas de la Autoridad de Conducta Financiera sobre el Deber del Consumidor, están reconfigurando el panorama de la gestión del crédito y la concesión de préstamos. Estas normas exigen que las empresas de servicios financieros den prioridad a los buenos resultados para los clientes minoristas, centrándose en una comunicación clara, precios justos y un servicio de apoyo. Pepper Advantage se ha adaptado proactivamente a estos cambios, alineando nuestros procesos con estas normas. Nuestro compromiso con el servicio centrado en el cliente y el cumplimiento de la normativa se ve reforzado por nuestro uso estratégico de la tecnología y el análisis de datos, lo que garantiza que prosperemos en el nuevo entorno.

La inclusión de la Ley de Reforma de la Ley de Arrendamientos en el discurso del Rey es también un avance significativo. Aunque se centra principalmente en los derechos de los inquilinos, sus implicaciones se extienden hacia el exterior, afectando a propietarios, bancos y gestores de préstamos. La abolición de los desahucios "sin culpa" podría empujar a más propietarios a gestionar inquilinos incumplidores, alargando el proceso y, como resultado, afectando al flujo de caja y a los perfiles de riesgo de las propiedades en alquiler. Este cambio legislativo requiere una reevaluación de las estrategias de inversión en el sector del alquiler residencial y reajustes operativos.

Afrontar los retos

En este complejo panorama, ¿qué opciones tienen los prestatarios sometidos a tensiones financieras? Pepper Advantage trabaja con los prestatarios para encontrar las soluciones más adecuadas para ellos. A continuación compartimos algunos consejos de buenas prácticas para personas preocupadas por sus finanzas:

- Planificar con antelación: La planificación puede resultar desalentadora para los prestatarios, pero es un primer paso importante. Elaborar un presupuesto y utilizar calculadoras hipotecarias gratuitas puede ayudar a las personas a comprender plenamente su situación financiera.

- Hablar con los prestamistas: Si los prestatarios están preocupados, deben ponerse en contacto con su prestamista lo antes posible con un resumen abierto y transparente de su situación financiera. Es importante compartir toda la información financiera relevante, lo que ayudará al prestamista a identificar qué estrategia puede apoyar mejor una circunstancia particular.

- Evalúe las opciones: Afortunadamente, existen numerosas estrategias que pueden ayudar a los prestatarios a corto, medio y largo plazo, como ampliaciones de plazo, vacaciones de pago o cambios temporales a una hipoteca de sólo intereses. Los titulares de hipotecas pueden hablar de estas opciones con su proveedor.

- Hable con un asesor de deudas: Un asesor de deudas puede ayudar a los prestatarios a evaluar sus opciones, elaborar un presupuesto y desarrollar un plan que les ayude a superar este periodo.

- Sea persistente: Los prestatarios pueden tardar algún tiempo en encontrar una solución que les funcione, pero seguir trabajando con los prestamistas y/o con un asesor de deudas y estar dispuestos a hacer cambios, como recortar gastos en áreas como los gastos discrecionales, ayudará a los prestatarios a recuperar una posición financiera más firme.

Conclusión

Mientras nos preparamos para un invierno difícil, los datos de UK Finance y Pepper Advantage subrayan el reto al que se enfrentan tanto los prestatarios como quienes gestionan los activos crediticios. La evolución del panorama normativo y legislativo, unida a las presiones macroeconómicas, exige un enfoque matizado y compasivo a la hora de gestionar las carteras de crédito, especialmente cuando esas carteras incluyen préstamos para prestatarios que pueden estar atravesando dificultades.

En Pepper Advantage, nuestro compromiso con los prestatarios se mantiene firme mientras atravesamos estos tiempos difíciles junto a nuestros clientes y sus consumidores. Seguimos invirtiendo en tecnología y datos que nos ayuden a obtener información y eficiencia operativa que nos permita ayudar a nuestros clientes durante este periodo. El camino que tenemos por delante puede ser difícil, pero con las estrategias y el apoyo adecuados, podemos capear juntos el temporal.

Lo más leído

Pepper Advantage adquirirá el negocio de servicios hipotecarios de Computershare en el Reino Unido

J.C. Flowers adquiere Pepper Advantage de Pepper Global

Pepper Advantage gestionará los préstamos de Servicios Prescriptor y Medios de Pagos

Pepper Advantage anuncia el cierre de su adquisición por J.C. Flowers para impulsar la próxima fase de crecimiento de la empresa

Prisma: Impulsar el futuro con innovación, datos y tecnología centrada en el cliente

Configuración de cookies